Как ИП получить вычет за онлайн-кассу на патенте

В связи с изменениями, которые внесены в последние годы в закон №54-фз по использованию кассовой техники, многие ИП на патенте вынуждены применять онлайн-кассы. К счастью, законодательство дает право воспользоваться льготой – учесть произведенные расходы на покупку кассы и получить налоговый вычет.

Что означает «вычет»? Это слово говорит о том, что предприниматель не получает от государства живые деньги в качестве компенсации понесенных расходов. А имеет право уменьшить налог к уплате на сумму покупки.

Кто из ИП может работать на патенте без кассы

Если вы ИП на патенте, который осуществляет деятельность по подпунктам 3, 6, 9 — 11, 18, 28, 32, 33, 37, 38, 40, 45 — 48, 53, 56, 63 пункта 2 статьи 346.43 НК, то вы обязаны использовать онлайн-кассу. Посмотрите Налоговый кодекс и отыщите там свой вид деятельности. Здесь тоже есть исключения, но их мало (изучайте ст.2 закона 54-фз), например, труднодоступные населенные пункты.

Если ваш вид деятельности размещен в другом подпункте, то можете работать без кассы при условии выдачи покупателю документа, подтверждающего факт осуществления расчета, содержащего наименование документа, его порядковый номер, реквизиты, установленные абзацами 4-12 п. 1 ст. 4.7 закона № 54-ФЗ.

Далее информация для тех ИП, кто понял, что работать без онлайн-кассы не получится.

Кто может получить вычет за онлайн-кассу на патенте

Для того, чтобы воспользоваться вычетом, необходимо выполнение нескольких важных условий, проверьте, соблюдены ли они в вашем случае (ст.346.51 НК):

1) ИП работает по патенту, касса приобретается для деятельности, осуществляемой в рамках патента.

2) Приобретенная вами модель ККТ занесена в официальный реестр (проверьте на сайте ФНС).

3) Вы зарегистрировали кассу в налоговой инспекции:

- — с 01.02.2017 до 01.07.2019 – в общем случае;

- — с 01.02.2017 до 01.07.2018, сфера деятельности торговля и общепит и у вас есть наемные работники.

4) Вы подаете документы на вычет:

- — до конца 2019 года – в общем случае;

- — до конца 2018 года — сфера деятельности торговля и общепит и у вас есть наемные работники.

Размер вычета

Максимальная сумма, которую вы можете использовать как вычет за онлайн-кассу на патенте, составляет 18 000 руб. на единицу кассовой техники. Какие расходы можно учесть стоимость:

- — самой кассовой техники

- — фискального накопителя

- — программного обеспечения, без которого онлайн-касса не сможет работать;

- — работ по настройке, установке, регистрации кассовой техники, услуг по модернизации;

- — услуг ОФД при подключении (письмо Минфина от 13.08.2018 № 03-11-09/15275).

Обратите внимание, что вычеты по каждому экземпляру ККТ не суммируются. Например, вы приобрели две онлайн-кассы: стоимостью 14 тыс. руб. и 26 тыс. руб. Вы можете получить вычеты: в фактическом размере по первой – 14 тыс. руб., и в максимальном размере по второй – 18 тыс. руб.

Как получить вычет за кассу на патенте

Напомню, что стоимость патента оплачивается в зависимости от срока, на который он получен:

- Срок действия патента меньше 6 месяцев: вся сумма уплачивается не позже окончания срока действия патента.

- Срок действия патента от 6 до 12 месяцев: 1/3 суммы платится не позже 90 календарных дней после начала действия патента, 2/3 суммы – не позже дня окончания срока патента.

Чтобы получить право уменьшить платеж по установленному сроку на сумму вычета, в налоговую инспекцию подается уведомление. Чуть позже мы подробно разберем его форму. Если уведомление не подавали, то платить налог нужно, даже если кассу вы уже зарегистрировали! Потому что воспользоваться вычетом – это право, а не обязанность, и налоговые инспекторы сами за вас вычет за онлайн-кассу на патенте не сделают.

Если сумма налога по патенту в 2018 году меньше вычета за онлайн-кассу, то можно перенести остаток на следующие периоды до конца 2019 года (кроме розницы и общепита с работниками).

Вычет можно применить по любому количеству патентов. То есть, сначала «закрывается» один патент, а если образуется «неиспользованный остаток» по расходам на онлайн-кассу, то он переносится на другие патенты. И так до тех пор, пока вычет не будет использован полностью или не закончится период для вычета (2019 год – в общем случае).

Пример

Налоговый вычет нельзя получить за период, который предшествовал регистрации ККТ. Поэтому нельзя тянуть с ее покупкой!

Стоимость патента у ИП Соколова С.С. за год составляет 10 тыс. руб. На патенте он работал в 2018 и в 2019 году. Стоимость приобретенной онлайн-кассы 16 тыс. руб.

1 вариант: касса зарегистрирована в налоговой в 2018 году. За 2018 год ИП может получить вычет в сумме 10 тыс. руб. Остаток вычета в сумме 6 тыс. руб. он может получить в 2019 году.

2 вариант: касса зарегистрирована в налоговой в 2019 году. За 2018 год ИП вычет получить уже не сможет. Вычет за 2019 год составит 10 тыс. руб. Таким образом, остатком вычета ИП уже не сможет воспользоваться.

Заявление (уведомление) на вычет по кассе при патенте

Чтобы получить вычет за онлайн-кассу на патенте, нужно подать заявление в налоговую инспекцию (ту, где вы получали патент и стоите по нему на учете). Заявление подается в бумажном виде – принесите его в налоговую (лично или по доверенности) или отправьте почтой письмом с описью вложения. К сожалению, подать заявление в электронной форме по телекоммуникационным каналам связи нельзя.

Заявление лучше подать по рекомендованной форме – письмо ФНС от 04.04.2018 №СД-4-3/6343@. Можно использовать и свободную форму, но тогда есть риск, что вы не укажете какие-то необходимые данные.

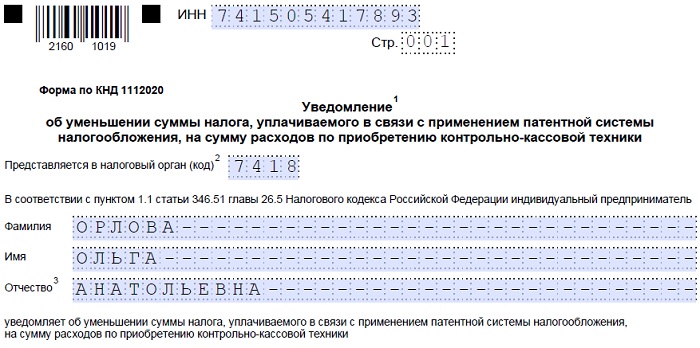

Давайте разберем пример заполнения такого уведомления для налоговой.

ИП Орлова О.А. в 2018 году вела деятельность по 2 патентам. Сумма налога к уплате по первому составила 5400 руб., по второму – 3600 руб. Стоимость приобретенной онлайн-кассы составила 22000 руб., она зарегистрирована в налоговой инспекции в мае 2018 года. Платежи в размере 1/3 налога уплачены своевременно – в марте 2018 года.

Заполняем титульный лист уведомления, указываем ИНН, код налоговой инспекции, ФИО предпринимателя, дату и номер телефона.

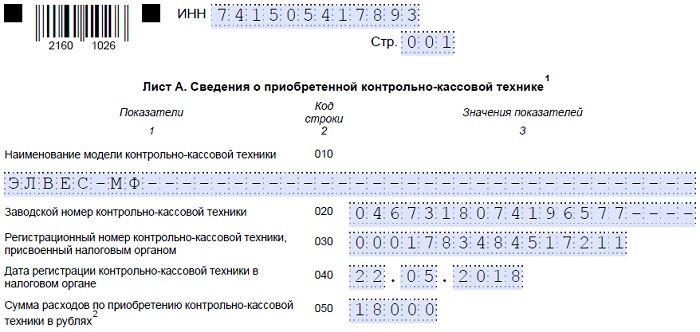

На Листе А указываем сведения о приобретенном экземпляре онлайн-кассы. Все нужные для заполнения данные вы найдете в карточке регистрации кассовой техники, списывайте внимательно. Сумму расходов указывайте фактическую, но не больше максимума – 18 тыс. руб. В нашем примере сумма расходов превысила максимум, поэтому указали только 18 тыс. руб.

Если вы покупали несколько моделей техники, и сумма налога по патенту (патентам) позволяет вам сделать уменьшение сразу на несколько касс (больше 18 тыс. руб.), то заполняете столько блоков с данными в Листе А, сколько у вас касс.

Уменьшение суммы налога по патенту на вычет в уведомлении

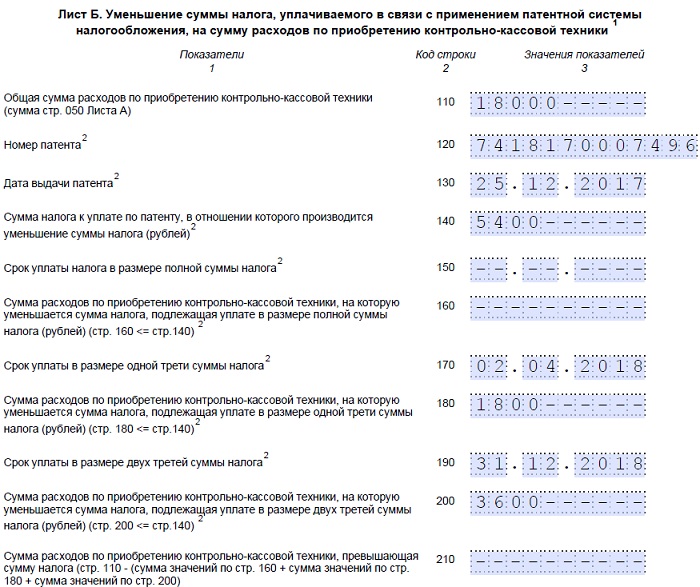

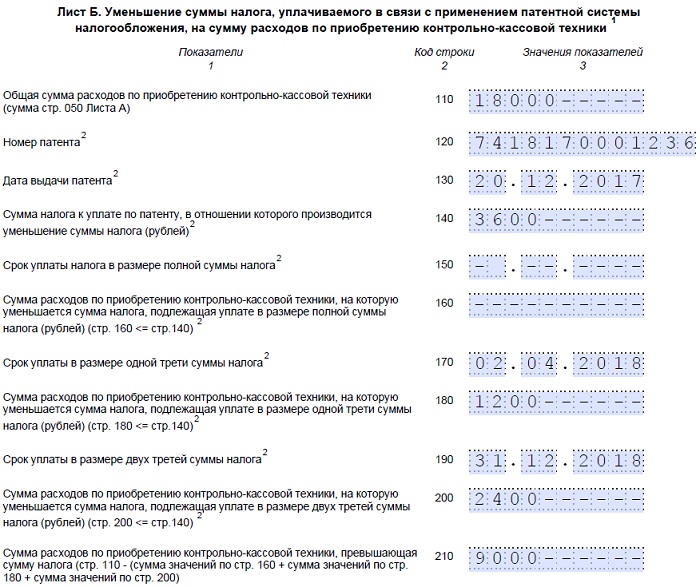

Переходим к заполнению Листа Б. На каждый патент у вас будет отдельный лист Б. Для заполнения вам потребуются данные из патента, который вы получили в налоговой инспекции.

По строке 110 укажите общую сумму расходов на онлайн-кассы, это сумма всех строк 050 Листа А. Указываете номер и дату патента, сумма налога к уплате по нему – сроки 120, 130, 140. Это данные из патента.

Дальше идут 3 группы строк. Если у вас патент предполагает 1 срок платежа (срок патента до полугода), то заполните строки 150, 160, а строки 170-200 не заполняйте. Если по патенту 2 срока платежа, то строки 150-160 не заполняйте, а 170-200 заполните.

По срокам 160, 180, 200 вы указываете суммы вычетов, которые уменьшают платежи по патенту. В нашем примере стоимость кассы превышает суммы, которые нужно оплатить по патенту, поэтому мы указываем полные суммы платежей по патенту. Т.е. вычет за онлайн-кассу на патенте уменьшит всю сумму налога.

Для нашего примера мы заполним 2 Листа Б, т.к. ИП брала 2 патента.

Как видно из примера, стоимость кассы, на которую мы можем сделать вычет – 18 тыс. руб., оказалась больше, чем сумма налогов по 2 патентам, разница 9 тыс. руб. Ее можно учесть в 2019 году. Чтобы указать, что вычет израсходован не полностью, на последнем Листе Б заполните строку 210, это не использованная сумма вычета.

В 2019 году (лучше в январе-феврале) ИП подаст новое уведомление и использует остаток вычета по патентам, которые она возьмет для работы в 2019 году.

Если вы уже заплатили сумму налога по патенту, из которой вы хотите получить вычет, то после его одобрения нужно подать в ИФНС заявление о возврате излишне уплаченного налога или зачесть его в счет будущих платежей.

Документы в налоговую для получения вычета по патенту

Какие документы нужно приложить к заявлению (уведомлению):

- Копию патента или всех патентов, по которым вы хотите получить вычет.

- Копию карточки регистрации контрольно-кассовой техники.

- Документы, подтверждающие произведенные расходы (накладные, акты, чеки и др.)

Проверку заявления налоговые инспекторы осуществляют в течение 20 дней. При необходимости вас попросят представить дополнительные документы для уточнения.

Основания для отказа в вычете

Как узнать, одобрен ли вам вычет или нет? Налоговики в случае одобрения вычета отправляют по адресу регистрации письмо. В нем будет указано, что вычет предоставлен. Если вычет не одобрят, то письмо будет содержать уведомление об отказе.

Что может стать основанием для отказа в вычете:

- — ИП зарегистрировал кассу позже или раньше установленного срока;

- — заявление на вычет подал с опозданием;

- — заявление заполнил с ошибками (неверная или неполная информация);

- — не представил подтверждающие расходы документы.

Вычет по кассе при совмещении патента с УСН или ЕНВД

Если вы совмещаете патент с ЕНВД, и касса используется сразу для обоих видов деятельности, то вы можете получить вычет по любому одному. Выберите по какому и воспользуйтесь.

Если вы совмещаете патент с УСН, и касса используется только для деятельности в рамках патента или в обоих видах деятельности, то вычет можно получить. Касса может использоваться и только в рамках упрощенки, тогда независимо от наличия патента вычет получить не удастся.

Если вам нужна помощь с заполнением уведомления для вычета, а также помощь в учете и налогообложении, пишите мне на странице Контакты. Узнайте, чем я могу помочь интернет-предпринимателям, загляните на страницу Услуги.

Добавить комментарий