Переплата по УСН или ставим запятую в «зачесть нельзя вернуть»

«Уж сколько раз твердили миру…» Такие слова приходят на ум, когда в очередной «-цатый» раз получаешь вопрос, что делать, если в течение года на УСН заплатили авансовых платежей больше, чем должны. Вроде бы в наших же интересах не допустить этого, не так ли? Зачем кредитовать бюджет совершенно безвозмездно. Но из года в год ситуация повторяется заново — и снова здравствуй, переплата по УСН.

Откуда переплата по УСН: лидеры «хит-парада»

Лидер хит-парада ситуация типа:

- В течение года ИП на УСН «доходы» платил авансовые платежи по доходам. Все взносы за год уплачены в декабре и их величина больше, чем налог к доплате за год (как платить взносы, чтобы этого не допустить переплату, обязательно прочитайте в этой статье).

На 2 и 3 месте хит-парада «Переплата по УСН» следующие ситуации:

- Страховые взносы уплачивались и в течение года, но сумма всех авансовых платежей по результатам 1 квартала, полугодия и 9 месяцев оказалась больше, чем сумма налога за весь год (например, на УСН «доходы-расходы», если в 4 квартале доходов было мало, а расходов – много).

- Ошибка в платежке или расчетах. Возможно, при расчете авансовых платежей бухгалтер ошибся и насчитал лишний аванс по налогу к уплате. Или могла произойти ошибка при формировании платежки.

Налогоплательщики, применяющие УСН, должны заплатить единый налог по итогам года до 31 марта следующего года (для организаций) или до 30 апреля (для ИП). А как же поступить, если налог и без того переплачен?

В данной ситуации причина переплаты значения не имеет. Важно другое – что делать дальше. Но сначала небольшой пример в тему (цифры берем самые простые – для наглядности, а в другой статье прочитайте, как производится уменьшение расходов или налога на взносы, для обоих объектов налогообложения).

Переплата по УСН на примере

Давайте вспомним пример, который мы уже разбирали. ИП Сумкина занимается розничной торговлей китайскими чемоданами через интернет-магазин, находится на УСН с объектом «доходы». Работников нет. Доходы в текущем году сведены в таблицу:

| Доходы за квартал | Доходы нарастающим итогом | |

| 1 квартал | 250 000 | 250 000 |

| 2 квартал | 350 000 | 600 000 |

| 3 квартал | 380 000 | 980 000 |

| 4 квартал | 230 000 | 1 210 000 |

Предположим, что в нашем примере ИП на УСН платит страховые взносы так: вся фиксированная часть уплачена в декабре — 27990 руб., а взносы с превышения – в январе 9100 руб.

Тогда авансовые платежи по налогу производились бы в полном объеме, без уменьшения:

- За 1 квартал: 250 000 * 6% = 15 000 руб.

- По итогам полугодия: 600 000 * 6% — 15 000 = 21 000 руб.

- По итогам 9 месяцев: 980 000 * 6% — 15 000 — 21 000 = 22 800 руб.

По итогам года: 1 210 000 * 6% — 27990 – 15 000 – 21 000 – 22 800 = — 14190 руб.

Минус по итогам расчетов означает, что есть переплата по УСН. Что же делать с ней?

Что делать с переплатой по налогу?

Прежде всего, нужно сделать акт сверки с налоговой инспекцией. Запросить акт сверки можно через многие программы, предназначенные для отправки отчетности. Также провести сверку можно непосредственно в инспекции, написав заявление.

Форма заявления свободная, чаще всего образец можно найти на информационных стендах инспекции. В заявлении пишем всё, что мы хотим узнать: за какое время сверяемся, по каким налогам, не забываем вместе с названием налога указать КБК. Так же укажите способ получения документов – лично или почтовым отправлением.

Инспекция готовит свой экземпляр акта сверки и отдает вам его на проверку. Возможно, ИФНС не согласится с вашими данными. Например, платеж за 9 месяцев мог быть ошибочно перечислен на другой КБК. В случае расхождения данных нужно установить причину разногласия и устранить ее.

После подтверждения факта переплаты у налогоплательщика есть 2 варианта, как распорядиться переплатой:

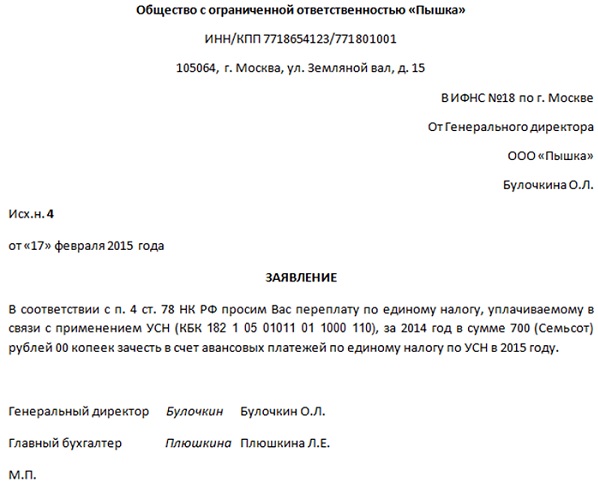

- зачесть в счет будущих платежей (п. 4 ст. 78 НК РФ),

- вернуть на расчетный счет (п. 6 ст. 78 НК РФ). Этот вариант возможен только в том случае, если у компании нет задолженностей перед налоговой по другим налогам (пени, штрафам). Если недоимки есть, ИФНС самостоятельно зачтет переплату налога по УСН в счет долгов налогоплательщика перед бюджетом (п. 5 ст. 78 НК).

Как зачесть переплату по УСН в счет будущих платежей

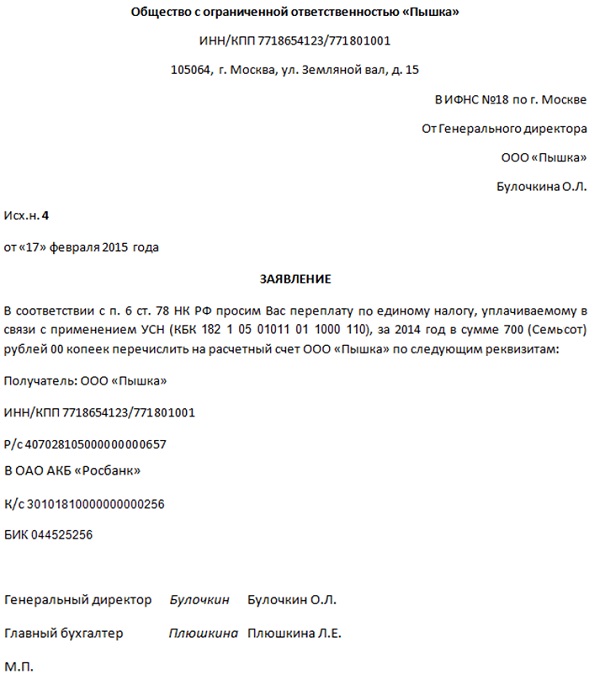

Зачет переплаты осуществляется на основании заявления налогоплательщика. Его можно передать как в бумажном виде, так и в электронном, заверив ЭЦП (электронной цифровой подписью), через ТКС (телекоммуникационные каналы связи).

Заявление пишется в свободной форме. Не забудьте указать реквизиты организации или ИП, период возникновения переплаты, налог, по которому образовалась переплата, а также как вы хотите зачесть сумму — в счет какого налога и какого периода. Налоговый орган обязан зачесть переплату по УСН в счет будущих платежей в течение 10 дней со дня получения заявления налогоплательщика.

Возврат переплаты по УСН из ИФНС

Возврат денег осуществляется также по заявлению налогоплательщика. Кроме тех данных, которые приводятся в заявлении на зачет, непременно укажите банковские реквизиты, на которые должен будет поступить платеж.

Возврат переплаты по УСН производится в течение 1 месяца, который отсчитывается со дня подачи заявления о возврате (п.6 ст.78 НК). Однако этот срок может оказаться и больше, поскольку перед тем, как вернуть налог, ИФНС проверит факт излишней уплаты. Это происходит при камеральной проверке налоговой декларации, которая производится в течение 3 месяцев с даты подачи декларации (ст.88 НК). Поэтому общий срок возврата может составить до 4 месяцев в общей сложности.

Как лучше поступить, если есть переплата по налогам на УСН?

Решать, конечно, налогоплательщику. Однако следует помнить несколько моментов:

- ИФНС не любит возвращать деньги, если речь идет о существенной сумме. Если вы планируете вернуть большую сумму, готовьтесь к дополнительным проверкам и запросам документов.

- При осуществлении расчетов некоторые банки берут комиссию за каждую платежку. Посчитайте, не потеряете ли вы лишние деньги, если сначала вернете переплату из бюджета, а через несколько месяцев вновь перечислите деньги в бюджет как авансовый платеж по УСН. Это особенно актуально, если у вас маленькая переплата по налогам на УСН.

Если вам нужна консультация по расчету страховых взносов, расчету налога или помощь с составлением заявления, пишите мне на странице Контакты. Узнайте, чем я могу помочь интернет-предпринимателям, загляните на страницу Услуги.

Добавить комментарий